複利とは?

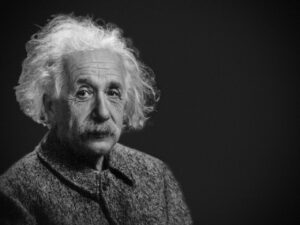

今回は20世紀最高の物理学者と評されるアインシュタインが『人類最大の発明』と呼んだ複利について紹介します。

長期で資産を運用するのであれば必ず頭に入れておきたい内容です。

なお専門的な内容については書籍『難しいことはわかりませんが、お金の増やし方を教えてください!』(著者:山崎元)から引用させていただいています。

金利の計算方法には単利と複利の2種類があります。

単利は最初の元本に対してのみ金利がつきますが複利は運用して得た金利を次の年に繰り越して再び投資していきます。

複利は運用対象が増えていくので利益が利益を生んで雪だるま式にお金が増えていきます。

この金利の違いが将来の資産運用の結果に大きく関わってきます。

複利の計算と効果

それでは単利と複利でそれぞれ運用した場合にどのくらいの差が出るのか検証してみましょう。

たとえば元本100万円を年利5%で20年運用したとします。

n年目の金額=元本+元本×年利×n年

1年目の金額 → 100万円+100万円×0.05×1年=105万円

2年目の金額 → 100万円+100万円×0.05×2年=110万円

・

・

・

20年目の金額 → 100万円+100万円×0.05×20年=200万円

n年目の金額=元本×(1+年利)^n年

1年目の金額 → 100万円×(1+0.05)^1年=105万円

2年目の金額 → 100万円×(1+0.05)^2年=110万2500円

・

・

・

20年目の金額 → 100万円×(1+0.05)^20年=265万3298円

※^は累乗を表す。1円未満四捨五入

複利で運用した場合は単利よりもおよそ65万円も多い計算になります。

資産は複利で運用した方がよい理由がこの検証結果からわかります。

そして上の計算式を見ても分かるように複利に影響する要素は利回りと時間です。

つまり複利は利回りが高ければ高いほど運用期間が長ければ長いほど効果が大きくなります。

利回りに関しては一般的に高くなればなるほど元本割れのリスクが高まります。

そのリスクを考慮したうえでなるべく高い利回りの商品を選びましょう。

そしてできる限り長期で運用することです。

長期で運用すればするほど雪だるまは大きくなっていきます。

そのため長期的な視野で毎月コツコツと積み立てるような資産形成には複利運用が有効なのです。

なお楽天証券の公式HPには複利で積立投資を始める際の目標設定に役立つ『積立かんたんシミュレーション』という便利なツールがあります。

楽天証券に口座を持っていない方でも利用できるのでぜひ活用してみてください。

72の法則

複利で運用したときに資産が2倍になるまでのおよその年数を導き出せる便利な数式があります。

72÷利率=2倍になるまでにかかるおおよその年数

引用元:難しいことはわかりませんが、お金の増やし方を教えてください!(文響社)

年利5%で運用して資産を2倍にしたいときは72÷5を計算しておよそ14.4年かかるということです。

この数式はカードローンや住宅ローンでお金を借りたときにも役立ちます。

たとえば金利18%でお金を借りた場合の年数は72÷18=4年となります。

つまり4年くらいで借りたお金が2倍になるということです。

実際には毎月返済するので上記のペースでは増えませんが100万円の借金が4年で200万円になると思うと恐ろしいです。

これはマイナスの複利効果ですね。

複利は味方につけるべきであり決して敵に回してはいけないことがよく分かります。

複利運用の注意点

最後に複利で運用する際の注意点を紹介します。

投資信託の中にはETF(上場投資信託)と呼ばれるものもありますがETFを利用した複利運用はあまりおすすめできません。

その理由は2点です。

②再投資には手間とコストがかかる

ETFは投資信託と違ってファンド内で再投資されません。

そのため分配金は一度受け取らなければならず再投資するにはその都度新規で購入手続きと手数料が必要になります。

購入手続きは手間を惜しまないという方であれば問題ありませんが、手数料に関しては金銭的なマイナス要素になります。

最近では手数料無料のETFも登場しているので一概には言えませんが資産運用にかかる費用は極力抑えることが大事です。

まとめ

お金はしかるべき運用をすれば少しずつ増えていく。でも、その増えた分をおろしてしまうと、元本が増えていかない。だから大切なことは運用で増えた分を、おろさないでそのままにしておくこと

引用元:難しいことはわかりませんが、お金の増やし方を教えてください!(文響社)

山崎元さんは複利を利用する際のポイントを上記のように述べています。

分配金が入ればうれしくなってつい使いたくなりますよね。

しかしそこは堪えて再投資で雪だるまをどんどん大きくしてやりましょう。

投資信託は買ったら基本的にほったらかしで大丈夫だと山崎さんは言います。

購入したことも分配金のこともきれいに忘れてしまうくらいがちょうどいいのかもしれません。

著者:山崎元

楽天証券経済研究所 客員研究員

1958年、北海道生まれ。東京大学経済学部卒業。三菱商事→野村投信→住友生命→同信託→シュローダー投信→バーラ→メリルリンチ証券→パリバ証券→山一證券→DKA→明治生命→UFJ総研と12回の転職を経て2005年より現職。

コメント